Фундаментальная сторона рынка

В силу того, что основная масса сделок на валютном рынке приходится на курсы против доллара, то большее влияние оказывают макроэкономические показатели США, и их можно распределить по нескольким группам.

В силу того, что основная масса сделок на валютном рынке приходится на курсы против доллара, то большее влияние оказывают макроэкономические показатели США, и их можно распределить по нескольким группам.

National Association of Purchasing Managers - NAPM (Индекс национальной ассоциации менеджеров по оптовым закупкам) - включает в себя такие данные, как заказы, продукция, занятость, материально-производственные запасы, время поставки, цены экспорта и импорта. Общий индекс вычисляется взвешиванием пяти индексов заказы - 30%, продукция - 25%, занятость - 20%, поставки - 15%, материально-производственные запасы - 10%. Индексы высчитываются для каждой из этих категорий со значением свыше 50%, отражая увеличение относительно предыдущего месяца, и ниже 50%, обозначая снижение по сравнению с показателями предыдущего месяца. Общий индекс определяются на основе опроса 4,000 компаний. Т.к. он публикуется в первый рабочий день месяца, то его значение может предвосхищать сообщение об объеме промышленного производства, публикуемое в середине месяца (правительственные исследования включают данные свыше 60,000 компаний).

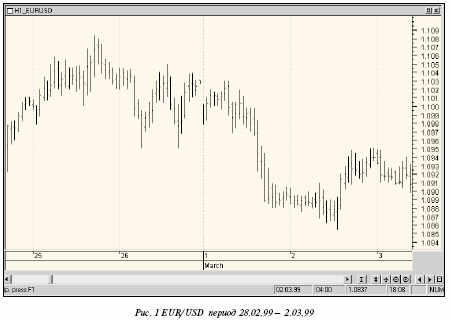

Значение индекса более 50% говорит о подъеме производства, менее 50% - о спаде. Рост NAPM повышает курс валюты. Примером может служить опубликование NAPM 1 марта 1999 г. Рост в феврале составил 52.4% от 49.5% январского (см. рис. 1).

Индекс NAPM является одной из первых исчерпывающих экономических характеристик месяца. В период инфляционных беспокойств цены на поставки со стороны поставщиков зачастую определяют рыночную реакцию на экономические процессы. Многие экономисты не включают индекс при составлении прогнозов, но рынок акций обычно реагирует на его появление.

Как уже было замечено, он публикуется в первый рабочий день месяца. Его можно рассматривать как индекс деловой активности.

Factory Orders (Заказы на заводскую продукцию). Данный индикатор показывает потребность промышленного производства в товарах длительного и недлительного пользования. Увеличение значения этого индикатора характеризует активность производства и его возможный рост, тогда как уменьшение свидетельствует о сворачивании производства. Поэтому при увеличении данного показателя курс валюты растет, а при уменьшении - падает.

Индекс публикуется ежемесячно.

Durable Goods Orders(Заказы на товары длительного пользования).

Этот индикатор указывает на потребность в товарах со сроком использования более 3 лет. Обычно это дорогостоящие товары (например, автомобили), поэтому данный индикатор отражает не только ожидания потребителей, но и способность последних тратить большие суммы. Увеличение этого показателя положительно характеризует состояние экономики и производства, поэтому его рост помогает усилению валюты и фондового рынка, а падение ослабляет валюту и может привести к снижению котировок на фондовом рынке.

Индекс публикуется ежемесячно.

Он служит показателем уверенности потребителей, при его увеличении курс валюты растет.

Инфляционные показатели

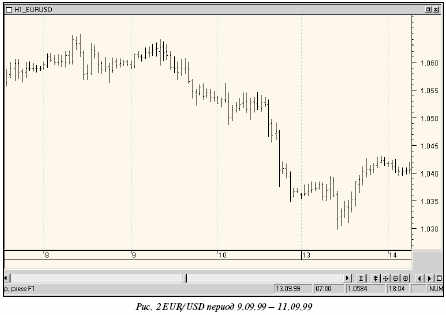

Producer Price Index - PPI (Индекс цен производителя) оценивает среднее изменение цен, определяемых производителями для своей продукции на всех этапах изготовления. Не включает в себя импортные товары, услуги и налоги. Отслеживается не отдельное значение индекса, а изменение его в течение определенного периода времени. Часто этот индекс называют индексом оптовых цен, поскольку со времени своего возникновения и до 1978 г. он назывался Wholesales Price Index (WPI). В Англии он до сих пор публикуется именно под этим названием. PPI используется аналитиками как показатель будущего уровня инфляции. Как правило, рынки на появление этого индекса не реагируют, но при его росте возможно снижение цен на акции и рост доходности инструментов кредитного и денежного рынков. Большее внимание следует обращать на ядро индекса (CORE), исключающее цены на такие переменные компоненты, как энергия и продовольствие. Это видно на примере, когда 10 сентября 1999 г. усугубилось падение курса EURUSD вследствие опубликования индекса производственных цен США за август, который хоть и показал большой рост, на 0.5% против 0.2% в июле, но ядро имело значение -0.1% (прогноз был +0.1%). Ядро показало, что инфляции нет, а есть влияние повышения мировых цен на нефть (см. рис. 2).

Индекс публикуется каждый месяц по вторым рабочим пятницам.

Обычный интервал колебаний - от -0.5% до +0.5%.

Consumer Price Index - CPI(Индекс цен потребителей) оценивает среднее изменение розничных цен фиксированной корзины потребителей, за исключением изменений цен на новые товары и услуги.

Включает в себя импортные товары, услуги и налоги. Предполагается, что рост данного показателя отражает усиление инфляции и, следовательно, вызывает краткосрочное ослабление национальной валюты. Большинство экономистов использует CPI в качестве показателя инфляции и для прогнозирования движения цен.

Рост CPI, как правило, влечет за собой

- падение цен акций на фондовом рынке;

- увеличение ставок на кредитном рынке;

- падение курса национальной валюты на валютном рынке.

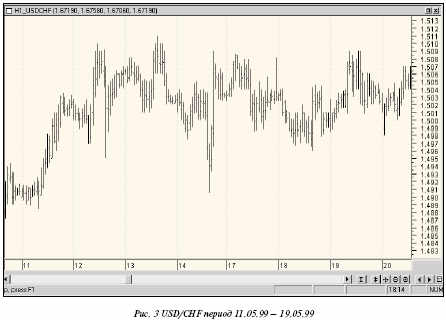

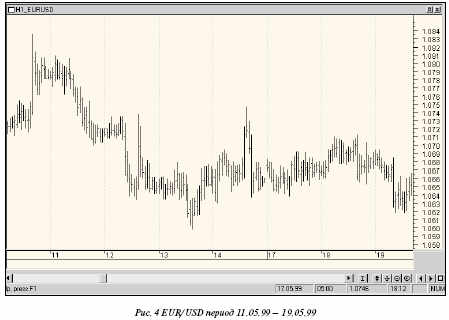

После опубликования 14 мая 1999 г. индекса потребительских цен США, который вырос на 0,7% в апреле по сравнению с мартом, на заседании монетарного комитета Федеральной резервной системы, состоявшемся 18 мая, усилились опасения насчет ужесточения кредитной политики (поднятие процентных ставок). USDCHF 1.5010-1.4903 и EURUSD 1.0675-1.0743 (см. рис. 3, 4).

Данный индекс публикуется каждый месяц на третьей рабочей неделе (вторник или четверг)

В Англии называется RPI. Колеблется от -0,5% до +0,5%.

Deflator GDP(Дефлятор ВВП) экстраполирует внутренний валовой продукт в постоянных ценах. Его рост влечет за собой повышение процентных ставок.

Показатели занятости

Unemployment Rate (Доля безработных среди трудоспособного населения, в %) определяется по опросу 60,000 семей и 375,000 предприятий. Это один из ключевых макроэкономических показателей. Используется в качестве индикатора возможного инфляционного давления через увеличение заработной платы. Считается, что при низкой безработице заработная плата растет быстрее, чем при высокой, особенно если ожидается рост инфляции. Характеризует уровень зрелости экономического цикла. Хорошим показателем считается уровень 5%, хотя для Германии нормальное значение - 10%.

Сокращение уровня безработицы ниже 4.5-5% может привести к росту федеральной кредитной процентной ставки, что, в свою очередь, повлечет за собой снижение цен на акции и увеличение доходности инструментов кредитного рынка. Публикуется в первую рабочую пятницу каждого месяца.

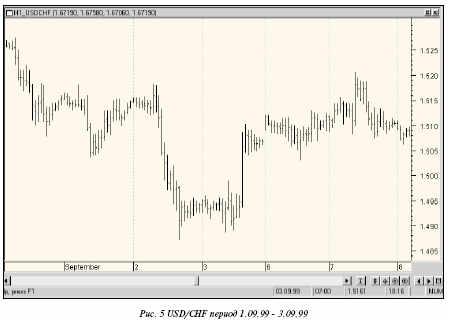

Nonfarm Payrolls(численность работников, определяемая по платежным ведомостям, за исключением сельскохозяйственных рабочих); Average Workweek (Средняя продолжительность рабочей недели, в часах); Average Hourly Earnings (Средняя почасовая оплата, в USD); Employment Cost Index (Индекс оплаты труда, в %). Эти индикаторы используется как решающий аргумент при определении уровня инфляции, а значит и возможности изменения кредитных процентных ставок. Так, например, 2 сентября 1999 г. наблюдалось резкое падение доллара против швейцарского франка с 1.5350 до 1.4881, поскольку были опубликованы переоцененные экономические данные за второй квартал рост производительности труда от 1.3% до 0.6% и стоимость рабочей силы от 3.8% до 4.5% годового роста, что является предзнаменованием инфляции. Однако на следующий день данные по безработице США за август ослабили ожидания повышения процентных ставок FED в ближайшее время количество новых рабочих мест выросло на 124 тыс. против 310 тыс. в июле, уровень безработицы понизился с 4.3% до 4.2%, а средняя почасовая оплата повысилась только на 0.2%, что оказалось ниже ожидаемых 0.4% и ниже значений за предыдущий месяц 0.5%. Благодаря этому частично восстановились акции и государственные облигации США, а вместе с ними и курс доллара (см. рис. 5)

Индикаторы потребительских расходов

Retail Sales (Розничная торговля). Характеризует силу потребительского спроса. Если этот индикатор увеличивается, значит, производится больше товаров, укрепляется экономика, валюта дорожает. Он особенно важен для Америки, поскольку фокус ее экономики направлен на потребителя.

Consumer Confidence (Настроение потребителей). Обзор домашних хозяйств, разработанный для оценки индивидуальной склонности к расходам. Не используется как торговый сигнал.

Car Sales (Продажа автомобилей). Не используется как торговый сигнал.

Business Inventories (Запасы на оптовых складах). Этот показатель включает в себя все произведенные и хранимые на складах товары. Его увеличение говорит о слабом сбыте товаров, причем неважно, чем это вызвано неконкурентоспособностью ли товаров или падением доходов населения. Затоваривание складов отрицательно характеризует состояние экономики и приводит к ослаблению валюты.

Публикуется ежемесячно. Чем этот индикатор выше, тем хуже для валюты. Имеет сезонные колебания.

Балансы.

Trade Balance (Торговый баланс). Это данные по экспорту, которые дают представление о конкурентоспособности отечественного производителя и определяют прирост экономики, характеризуя внутреннее потребление, но при этом существенно отставая от других показателей потребления.

Ежемесячные данные по торговому балансу могут играть важную роль в прогнозе объема ВВП.

Уменьшение торгового дефицита (увеличение превышения объема экспорта над объемом импорта, особенно за счет прироста экспорта) приводит к росту цен инструментов кредитного рынка, росту курса валюты, а также росту цен акций.>

Торговый баланс публикуется каждый месяц 17-20 числа.

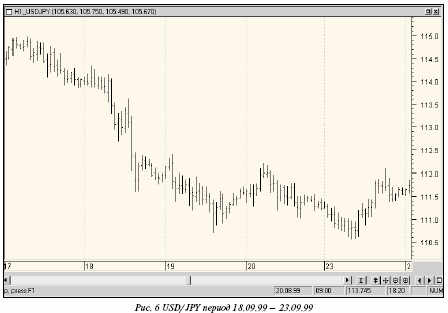

Особое внимание уделяется торговым балансам США, Японии, Великобритании и Еврозоны. В качестве примера можно привести выход дефицита торгового баланса США - Япония 19 августа 1999 г. $5.26 млрд. за май и $6.28 млрд. в июне. Йена показала на этих данных 7-месячное LOW - 110.74 до 112.26 йен за доллар (см. рис. 6).

Current Account (Платежный баланс).Состоит из всех коммерческих и финансовых сделок резидентов страны. Увеличение баланса говорит о том, что резиденты больше денег зарабатывают за границей, чем вывозят. Платежный баланс укрепляет экономику и валюту.

Показатели строительства

Строительство - одна из важнейших составляющих ВВП. Развитие данной отрасли является признаком здоровой экономики. Вследствие ряда исторических причин, строительство составляет особенно значимый элемент экономики для США. По этой причине внимательно отслеживаются все этапы строительства и по каждому из них представляются следующие показатели:

- Housing Starts and Permits (разрешение и начало строительства)

- New and Existing Home Sales (продажи старого и нового жилья)

- Construction Spending (затраты на строительство)

Строительные индикаторы весьма чувствительны к уровню процентных ставок, поскольку при строительстве очень важна роль кредитов. Кроме того, данная отрасль находится в существенной зависимости от уровня доходов населения, поэтому рост активности в строительной отрасли возможен только при хорошем состоянии экономики. При этом происходит процесс укрепления национальной валюты и рост фондового рынка. Спад в строительной отрасли может быть одним из первых тревожных сигналов неблагополучного состояния экономики, при этом происходит ослабление валюты и, возможно, падение фондового рынка. При анализе данных индикаторов следует учитывать сезонную цикличность в строительстве.

Существуют оптимальные показатели для индикатора Housing Starts and Permits. Если его значение находится в пределах между 1.5 млн. и 2 млн., то это соответствует здоровому состоянию экономики. Уменьшение этого показателя говорит о возможных трудностях в экономике.

Индекс публикуется ежемесячно.

Leading Indicators Index - Индекс главных индикаторов

Этот индекс выводится из совокупности основных экономических ежемесячных показателей с различными весовыми коэффициентами. Таким образом, он выступает индикатором общего состояния экономики. Увеличение его значения соответствует улучшению экономики и ведет к росту курса валют и фондового рынка. На основании данного индекса возможно долгосрочное прогнозирование направления экономического развития. Ввиду того, что он складывается из других, ранее вышедших индексов (данные индекса отражают не прошлый, а позапрошлый месяц), он не несет в себе новизну для рынков.

Индекс публикуется ежемесячно.

Personal Income - персональный доход. Имеется в виду совокупность доходов из всех источников, включая заработную плату, доходы от арендной платы, государственные субсидии, дивидендные доходы и т.д. Персональный доход является второстепенным показателем будущего потребительского спроса. Спады обычно происходят, когда потребители перестают тратить.

При росте данного показателя наблюдаются повышение цен на акции, увеличение степени доходности ценных бумаг, рост курса валюты.

Если отслеживать исключительно прирост дохода, то можно пропустить поворотный пункт, когда потребители перестают тратить.

Personal Income рассматривается вкупе с другим индексом, Personal Spend, который отражает персональный расход потребления на услуги и товары длительного и кратковременного пользования.

При росте показателя PS наблюдаются повышение акций в цене, увеличение доходности инструментов кредитного рынка, рост курса валюты.

Он публикуется в последнюю рабочую пятницу каждого месяца.

Денежная масса.

Одним из действующих понятий макроэкономики являются денежные агрегаты. Их можно представить в условной последовательности М0, M1, М2, M3, M4, где

М0 = наличные деньги;

М1 = М0 + чековые вклады;

М2 = М1 + срочные вклады, депозиты менее $100,000;

М3 = М2 + срочные вклады, депозиты более $100,000;

М4 = суммарный денежный агрегат (итоговый).

Быстрый рост рассматривается как инфляционный процесс, а резкое снижение - как признак спада. Ранее (в начале 80-х годов) сообщение об изменении объема денег мгновенно приводило к изменению процентных ставок, цен на фондовом рынке, обменного курса. Тогда бытовало представление о том, что увеличение денежного предложения заставит увеличить федеральную ставку (угроза роста инфляции), в результате чего росли кредитные ставки и курс доллара, падали цены на акции.

Сейчас для ФРС денежные агрегаты не являются предметом жесткого контроля. ФРС внимательно рассматривает более широкий набор показателей, главным образом нацеленных на удержание инфляции. Денежные агрегаты как один из существенных макроэкономических показателей перестали оказывать решающее влияние на финансовые власти с того момента, когда выяснилось, что скорость обращения денег изменяется неадекватно изменению объема денежной массы. В начале девяностых годов скорость обращения резко возросла, что вынудило отказаться от монетарных мер влияния на экономику.

Вообще же, величина денежной массы важна в качестве цели экономической политики в соединении с номинальным ВВП (уровень инфляции в таком случае считается предсказуемым и стабильным). Последствия воздействия роста денежной массы на цены и объем производства зависят от скорости обращения денег.

Для экономистов денежный агрегат по-прежнему остается важным макроэкономическим параметром, резкое увеличение которого может привести к скачку инфляции, а значит, к увеличению ставок и падению цен на акции.

Данный показатель публикуется в последнюю рабочую пятницу каждого месяца.

Treasury Budget (Бюджет Казначейства) - это баланс казначейского бюджета. Он является показателем разницы расходов и доходов правительства. Это чисто макроэкономический показатель, используемый для долгосрочных прогнозов. Его значение может иметь большое влияние на рынок государственных обязательств, особенно при возникновении несоответствий в числах. Например, если государственные поступления благодаря стабильности экономической ситуации оказались выше, чем планировалось ранее, то это можно интерпретировать как появление возможности снижения правительством заимствований на рынке, и (или) снижения показателей интереса. Наибольшее значение для рынков показатель баланса бюджета приобретает в апреле, когда можно определить налоговые поступления в Казначейство за первый квартал, и прогнозировать их годовой объем.

Казначейский баланс публикуется в понедельник на четвертой неделе каждого месяца.

Официальные учетные ставки (BASE rate, FED FUNDS rate, Discount rate, Overnight rate).

Большое влияние на рынки оказывают действия ФРС. Поэтому так велико внимание участников к изменениям процентных ставок, операциям FOMC (Федеральный комитет по открытому рынку) на рынке государственных ценных бумаг и просто заявлениям представителей ФРС (например, А.Гринспена). Заседание FOMC проходят восемь раз в год (раз в полтора месяца, обычно по вторникам). На заседании рассматривается экономическая ситуация в стране, и на основании анализа определяется направление развития дальнейшей кредитно-денежной политики, принимаются директивные документы, а также определяются следующие показатели:

- уровень кредитной процентной ставки продажи федеральных фондов Federal Funds Rate (только целевой уровень, сама ставка может отличаться от нескольких десятых до двух процентов);

- значение Дисконтной Процентной Ставки – Discount Rate (в первом приближении аналог нашей ставки рефинансирования).

Итоговый протокол собрания (Minutes of the Federal Open Market Committee) публикуется через несколько дней после следующего. Принятие решения об изменении ставок может быть принято и между объявленными датами собраний. При повышении ставок в краткосрочной перспективе наблюдается спекулятивный приток капитала, поскольку инвестировать можно под больший процент, это укрепляет валюту. Например, поднятие BOE 4 июня 1998 г. BASE RATE с 7.25% до 7.5% создало движение по курсу GBPUSD более 100 пунктов менее чем за четверть часа, и если бы не последовало комментариев о том, что это повышение - последнее в этом цикле, движение продолжилось бы далее.

Время заседания монетарных комитетов центральных банков анонсируется в экономическом календаре.

Кроме вышеперечисленных макроэкономических показателей, можно еще отметить следующие

PMI - индекс деловой активности для промышленного сектора Германии, Англии, Италии и пр.

IFO - индекс делового климата немецкого института экономических исследований;

CBI - отчет конфедерации британских производителей;

BRC - обзор продаж британской конфедерации промышленников.

Планируемые новости могут вызвать три варианта реакции рынка:

- когда ожидания участников рынка оправдываются полностью, и динамика движения не претерпевает особенных изменений;

- когда ожидания участников не только не оправдываются, но и оказываются полностью ошибочными, и следует ожидать изменение направления движения на противоположное; перед разворотом рынка порой бывает период осмысления данной новости;

- когда из-за недооценки значения влияния новости на экономику усиливается динамика движения в первоначальном направлении.

Подводя итог, можно сказать, что все фундаментальные факторы необходимо оценивать с двух точек зрения как новость (индикатор) повлияет на решение монетарного комитета центрального банка; и как она повлияет на всю экономическую ситуацию в целом по стране.

Информация не всегда является уместной, т.к. либо изменение незначительно, либо оно уже учтено рынком, а индикатор служил лишь показателем общего фона. Имеет смысл пытаться осмыслить любые изменения мнений других участников рынка. Только так можно приобрести так называемое чувство рынка (market sentiment), являющееся жизненно важным элементом анализа и прогноза. В современных условиях доступ к информации, ее обработка - это филигранный и скоростной процесс, и трейдер должен сам уметь решать, какие именно данные признавать значимыми, как их интерпретировать, и какое значение им придавать. И делать это мгновенно.

Александр Пермяков

2000