Кредитное плечо: Палка о двух концах

Большое кредитное плечо - именно тот фактор, который привлекает многих людей в форексе. При этом, хотя многие слышали о существовании "кредитного плеча", они понятия не имеют о том, как оно работает и почему напрямую связано с их прибылью.

Большое кредитное плечо - именно тот фактор, который привлекает многих людей в форексе. При этом, хотя многие слышали о существовании "кредитного плеча", они понятия не имеют о том, как оно работает и почему напрямую связано с их прибылью.

Что такое кредитное плечо?

Кредитное плечо подразумевает заимствование определенной суммы денежных средств в целях инвестирования. В случае с форексом в роли кредитодателя выступает брокер.

Торговля на форексе дает шанс воспользоваться большим кредитным плечом и в итоге позволяет трейдеру ворочать огромными суммами. Чтобы высчитать размер кредитного плеча, основанного на марже, необходимо разделить общую сумму транзакции на размер маржи.

Кредитное плечо, основанное марже = Общая сумма транзацкии/Маржа

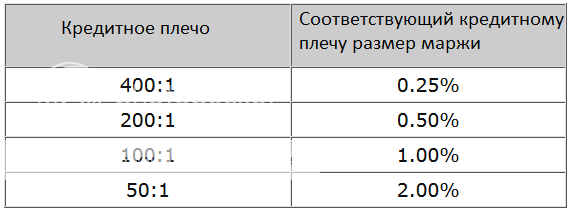

Например, если от трейдера требуется депозит в размере 1% от суммы транзакции, а сделка открывается стандартным лотом по паре USD/CHF, что эквивалентно 100 000 долл, размер маржи составит 1 000 долл. Таким образом, размер кредитного плеча будет равен 100:1 (100 000/1 000). Если размер маржи составляет 0,25%, то кредитное плечо будет равно 400:1.

Тем не менее, размер маржи необязательно отразится на прибыли или потерях. Это объясняется тем, что инвестор, как правило, может нарастить маржу по любой позиции.

В действительности внимание стоит обращать не на то кредитное плечо, которое основано на марже, а на реальное кредитное плечо. Чтобы подсчитать размер реального кредитного плеча, необходимо разделить общую сумму открытых позиций на размер торгового счета.

Реальное кредитное плечо = Общая сумма транзацкии/Общий размер счета

Например, у трейдера на счету лежит 10 000 долл, при этом открыты позиции на 100 000 долл (эквивалент стандартному лоту) В таком случае кредитное плечо будет равно 10 (100 000/10 000). Если трейдер открыл позиции двумя стандартными лотами, что эквивалентно 200 000 долл, а размер капитала равен 10 000 долл, то кредитное плечо составит 20.

Это значит, что кредитное плечо, основанное на марже, равно максимальному реальному кредитному плечу, которым может воспользоваться трейдер. А если учитывать то, что большинство трейдеров не использует весь счет при выборе маржи, размер реального кредитного плеча, как правило, отличается от того, что рассчитан с помощью маржи.

Кредитное плечо на форексе

В процессе торговли трейдеры отслеживают движение валют, которое может варьироваться от пункта (минимальное колебание цены) до десятков и сотен пунктов, в зависимости от рассматриваемой для торгов пары. Тем не менее, по сути, колебания валют ограничиваются долями цента. Например, если пара фунт/доллар выросла на 100 пунктов с 1,9500 до 1,9600, это значит, что курс поменялся всего на один цент. Именно поэтому, чтобы заработать, необходимо открывать сделки с огромными суммами. Кредитное плечо открывает такие возможности. Если вы торгуете 100 000 долл, то даже небольшое изменение курса может принести прибыль или убытки в значительном размере. Примечательность форекса заключается в том, что каждый трейдер может самостоятельно выбирать, какое кредитное плечо ему по вкусу.

Угроза потерь в случае чрезмерно большого реального кредитного плеча

Использование кредитного плеча открывает возможности нарастить прибыль, но в случае неудачи потери будут не менее масштабными. Чем больше размер используемого кредитного плеча, тем выше уровень риска. Стоит отметить, что данный риск необязательно связан с кредитным плечом, основанным на марже, хотя он может иметь ряд последствий, если трейдер не будет проявлять внимательность.

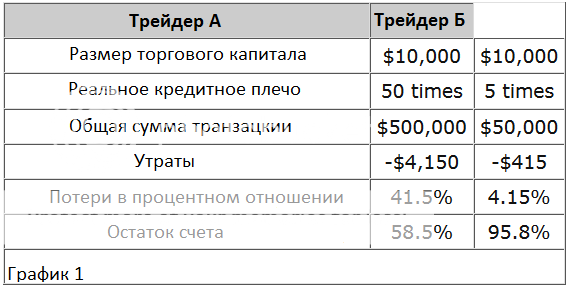

Давайте рассмотрим это на примере (график 1).

Размер счета и трейдера А, и трейдера В равен 10 000 долл, при этом согласно требованиям брокера, маржа должна быть не меньше 1%.

Проанализировав ситуацию на рынке, оба трейдера соглашаются, что пара доллар/иена образовала максимум и может вскоре направиться вниз. Исходя из этого, оба открывают короткие позиции по доллару от 120.

Трейдер А принял решение использовать кредитное плечо, равное 50, открыв короткие позиции по паре на 500 000 долл. Учитывая то, что пара находится на отметке 120, каждый пункт колебаний при стандартном лоте обходится в 8,30 долл, а в случае пяти лотов стоит 41,50 долл.

Если пара поднимется до 121, трейдер А потеряет 100 пунктов, что эквивалентно 4150 долл. Другими словами, размер его капитала уменьшится на 41,5%.

Трейдер В оказался более осмотрительным и использовал кредитное плечо, равное лишь 5, открыв короткие позиции по паре на 50 000 долл. 50 000 долл - лишь половина стандартного лота. Если пара поднимется до 121, то эти 100 пунктов обернутся потерей 415 долл, а это, в свою очередь, лишь 4,15% капитала.

Приведенный ниже график очерчивает результаты торгов в случае роста пары на 100 пунктов

Заключение

Уменьшая размер кредитного плеча, трейдер открывает более широкие возможности для манипуляций, позволяя себе выбрать более разумный стоп, а также избегает слишком большого риска. Использование большого кредитного плеча может быстро "съесть" весь торговый счет, если рынок пойдет против открытых позиций, ведь увеличение размера лота неизменно влечет за собой рост потерь. Таким образом, необходимо помнить, что размер кредитного плеча может корректироваться трейдером самостоятельно, ведь имея цель получать прибыль, стремиться заработать все деньги мира вовсе необязательно.