Опционы: три способа хеджирования

Читавшие книгу Коннолли «Покупка и продажа волатильности» [1] знают, что такое дельта-нейтральное хеджирование отдельного опциона или опционной позиции. При этом способе торговли купленный или проданный опцион хеджируется базовым активом таким образом, чтобы дельта совокупной позиции всегда равнялась нулю. Однако на практике многие трейдеры хеджируют свои опционы не по дельте, а через фиксированные промежутки цены базового актива. Наконец, многие не хеджируют и продают либо покупают «голые» опционы. В статье сравниваются эти стратегии.

Читавшие книгу Коннолли «Покупка и продажа волатильности» [1] знают, что такое дельта-нейтральное хеджирование отдельного опциона или опционной позиции. При этом способе торговли купленный или проданный опцион хеджируется базовым активом таким образом, чтобы дельта совокупной позиции всегда равнялась нулю. Однако на практике многие трейдеры хеджируют свои опционы не по дельте, а через фиксированные промежутки цены базового актива. Наконец, многие не хеджируют и продают либо покупают «голые» опционы. В статье сравниваются эти стратегии.

Случайное моделирование

Специально для решения представленной задачи с помощью пакета Excel был создан файл, в котором происходит моделирование случайного движения цены некоей акции в течение 10 дней. Для простоты ее текущая цена установлена на уровне $100. Пользователь вводит годовую волатильность акции и ее ожидаемую годовую доходность, а программа на основе этой информации строит случайный минутный ценовой ряд длиной 10 дней. Предполагается, что акция торгуется круглосуточно. Таким образом, длина создаваемого минутного ценового ряда составляет 14.400 значений. Для наглядности в программе отображается график движения цены. Для простоты будем считать, что мы продаем 100 опционов колл (то есть один полный лот), истекающих через 10 дней, и в течение 10 дней хеджируем опционы путем покупки и продажи акций. Способ хеджирования определяется пользователем в программе - это либо хеджирование по дельте, либо через фиксированный ценовой интервал, либо отсутствие хеджирования вообще. После запуска программы создается случайный ценовой ряд и ведутся операции по хеджированию проданного опциона в соответствии с введенными правилами. Автоматически рассчитывается финансовый результат проведенных операций, который вносится в специальную таблицу. Затем создается еще один случайный ценовой ряд, опять осуществляются хеджирования и рассчитывается финансовый результат, который также вносится в таблицу. Число таких случайных моделирований возможного поведения цены акции может достигать, скажем, 500. В каждом случае программа осуществляет все необходимые хеджирования и рассчитывает полученную прибыль или убыток. В итоге мы получаем таблицу, содержащую результаты каждого отдельного эксперимента. На этой основе автоматически рассчитываются обобщающие показатели – средняя величина финансового результата и его стандартное отклонение (речь об этом пойдет чуть ниже).

В основе случайного моделирования лежит предпосылка, на которой основана самая распространенная модель оценки опционов - Блэка-Шоулза - и очень многие другие модели в области инвестиций. Предпосылка состоит в том, что цена акции имеет логарифмически нормальное распределение. Стоит отметить, что это один из самых объективных способов математического моделирования ценового движения.

Анализ результатов

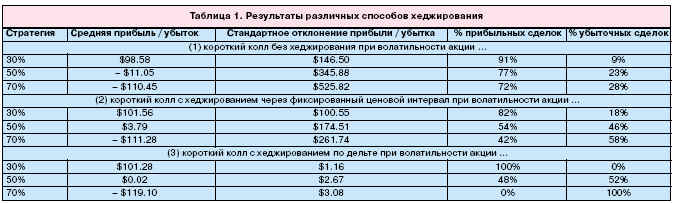

Итак, переходим к самому интересному - анализу результатов разных способов хеджирования.

Тестирование проходило следующим образом. Продавали 100 опционов колл со страйком $105 и подразумеваемой волатильностью 50%, которые либо вообще не хеджировались, либо хеджировались путем покупки акций через фиксированный ценовой интервал, либо по дельте.

В рамках каждого из трех вариантов тестирование проходило при разной волатильности акции, а именно: 30% (волатильность, с которой движется акция, меньше подразумеваемой волатильности опциона), 50% (волатильность акции в точности равна подразумеваемой волатильности опциона) и 70% (волатильность акции превосходит подразумеваемую волатильность опциона).

Таким образом, всего провели 9 тестов, в рамках каждого из них делалось 500 симуляций случайного движения акции. Отметим, что во всех случаях ожидаемая доходность цены была установлена на уровне 0%, что подразумевает наличие бокового тренда - а именно в этих условиях трейдеры стремятся продавать опционы.

Отсутствие хеджирования

Для начала рассмотрим первую серию тестов, когда проданный опцион не хеджировался вообще, то есть никаких операций с базовым активом не проводилось. Результаты тестирования приведены в таблице 1. Из нее ясно видно, что, когда волатильность акции была равна 50%, то есть в точности совпадала с подразумеваемой волатильностью проданного опциона, в среднем получался убыток в размере $11.05, что очень близко к нулю. При волатильности акции, равной 30%, средняя прибыль составила $98.58; при волатильности 70% образовался средний убыток в размере $110.45. Величину стандартного отклонения прибыли/убытка мы пока рассматривать не будем, но эта информация пригодится нам в дальнейшем.

Таким образом, можно сделать вывод, что, если акция будет двигаться с волатильностью большей, чем подразумеваемая волатильность проданного опциона, в среднем мы получим убыток; если с меньшей - прибыль. Но как точно определить величину этой средней прибыли или среднего убытка? Более конкретно: если волатильность проданного опциона колл равна 50%, а акция движется с волатильностью x%, чему равен ожидаемый финансовый результат позиции?

Это можно рассчитать математически. Надо вычислить по модели Блэка-Шоулза премию опциона колл с волатильностью 50% (соответственно, сроком до истечения 10 дней, страйком $105; цена акции в нашем случае равна $100, а процентную ставку мы принимаем за 0%) и вычесть из нее вычисленную аналогичным образом премию точно такого же опциона, но с волатильностью x%. Ожидаемый финансовый результат будет в точности равен разнице между двумя премиями.

Проверим это на нашем примере. Премия опциона с волатильностью 50% равна $145.43, с волатильностью 30% - $43.81, с волатильностью 70% - $264.84. Согласно описанной выше логике, в случае, когда волатильность акции равна 30%, средняя прибыль должна равняться $145.43 - $43.81 = $101.62; при волатильности 70% убыток должен составить $145.43 - $264.84 = - $119.41.

Видно, что эти цифры очень близки к результатам, полученным в ходе тестирования. Незначительные отклонения объясняются тем, что мы делали всего лишь 500 тестирований. Если сделать не 500, а, скажем, 10 тыс. симуляций, то вычисленные на основе этой выборки цифры будут ближе к результатам, рассчитанным математическим путем.

Через фиксированный ценовой интервал

Рассмотрим теперь, как изменятся наши результаты, если мы будем хеджировать проданный лот опционов базовыми акциями через фиксированный интервал.

Конкретных способов хеджирования через фиксированный ценовой интервал существует много. В нашем случае на уровнях $101, $102, $103, $104 и $105 мы будем покупать по 20 акций. То есть, как только цена достигнет $101, мы купим 20 акций. Если цена поднимется до $102, мы купим еще 20 акций. И так до $105 - это страйк нашего опциона.

К тому моменту будет куплено в общей сложности 100 акций, которые при дальнейшем росте цены будут полностью хеджировать проданный опцион. Если же после роста, например, до $101 цена вернется назад, мы на уровне $100 продадим купленные ранее 20 акций и зафиксируем убыток. К сожалению, любое хеджирование базовым активом подразумевает получение убытка - от этого никуда не деться.

Итак, какие результаты были получены при хеджировании опциона через фиксированный интервал? Из таблицы видно, что при волатильности акции 30% в среднем была получена прибыль в размере $101.56, при волатильности 50% - прибыль $3.79, при 70% -убыток $111.28. Сразу видно, что средние финансовые результаты очень близки к полученным при простой продаже опциона колл без хеджирований.

На самом деле, если бы мощность компьютера и время позволили сделать не 500, а, скажем, 1 млн. тестирований, мы бы обнаружили, что средние финансовые результаты в двух случаях находятся друг к другу еще ближе. Хотя это может показаться странным, но в общем случае продажа опциона колл без совершения операций по его хеджированию и продажа аналогичного опциона с последующим хеджированием имеют тот же самый ожидаемый финансовый результат. Означает ли это, что все старания по хеджированию опциона не имеют никакого смысла? Нет.

Давайте проанализируем второй важный показатель, который мы пока не рассматривали. Это стандартное отклонение финансового результата. Оно служит мерой того, насколько далеко величины отстоят от своего среднего значения. Чем больше стандартное отклонение, тем больше разброс значений вокруг средней величины; чем меньше - тем меньше разброс.

В области инвестиций стандартное отклонение доходности вложения является общепринятой мерой риска. Высокое стандартное отклонение говорит о том, что заранее очень сложно оценить, чему будет равна доходность инвестиции. Если же вложение имеет малое стандартное отклонение доходности, мы можем с гораздо большей точностью заранее предсказать, какую прибыль получит инвестор (она будет расположена недалеко от своего ожидаемого значения).

Итак, вернемся к финансовым результатам. Из таблицы видно, что в первом случае, когда мы продавали опцион колл и не хеджировали его, стандартное отклонение финансового результата оказалось больше, чем во втором случае, когда проданный опцион хеджировали. Так, когда волатильность акции равнялась 30%, стандартное отклонение для случая без хеджирования составило $146.50, а для случая с хеджированием -$100.55.

Легко увидеть, что та же самая закономерность просматривается и в двух других случаях. Здесь можно сделать важнейший вывод о том, что хеджирование опциона приводит к снижению стандартного отклонения прибыли/убытка стратегии. Более того, любое хеджирование преследует именно эту, и только эту цель. Хеджирование не затрагивает величину ожидаемой прибыли, оно лишь снижает риск стратегии (стандартное отклонение).

Хеджирование по дельте

Наконец, рассмотрим, чего мы добьемся, если хеджирование опциона производить по методике, описанной в книге Коннолли "Покупка и продажа волатильности" [1], а именно - по дельте. При этом способе хеджирования трейдер покупает и продает акции таким образом, чтобы общая дельта позиции всегда была равна нулю. В программе мы производили хеджирование почти непрерывно, покупая и продавая акции каждую минуту. К чему же это привело? Как и следовало ожидать, средние величины финансового результата стратегии получились очень близкими к результатам, полученным в первых двух случаях. Однако стандартное отклонение финансового результата оказалось заметно меньшим, чем в первых двух случаях, и составило от $1 до $3!

На самом деле если бы хеджирование по дельте производилось не каждую минуту, а действительно непрерывно, стандартное отклонение было бы нулевым! Это означает, что вне зависимости от того, по какому пути пошла бы цена акции, стратегия продажи опциона колл с хеджированием по дельте принесла бы тот же самый финансовый результат.

Так, если бы акция двигалась с постоянной волатильностью 30%, мы бы получили прибыль в размере $101.62 - вне зависимости от динамики цены акции. Последнее утверждение может показаться удивительным, но это на самом деле так.

Интересно, что при непрерывном хеджировании опциона по дельте прибыль или убыток зависят только от двух параметров: от подразумеваемой волатильности проданного опциона и от волатильности акции. Продавая опцион, колл с подразумеваемой волатильностью 50% и хеджируя его по дельте, мы, по выражению Коннолли, продаем волатильность, поскольку мы всегда будем получать прибыль, если впоследствии акция будет двигаться с волатильностью меньше 50%, и убыток - при волатильности более 50%.

Мало того, мы заранее можем точно сказать, какую именно прибыль или убыток получим при той или иной волатильности акции. То, по какому именно пути пойдет акция - будет ли она расти, падать или стоять на месте, - нас не интересует. Наш финансовый результат будет определяться исключительно волатильностью.

Поэтому стратегию непрерывного хеджирования опционов по дельте можно с полным правом назвать торговлей волатильностью. Нужно отметить, что во многих источниках этот термин употребляется в более широком смысле для обозначения любой стратегии, рассчитанной на изменение волатильности (например, покупка и продажа стрэдлов), что на самом деле не совсем правильно.

Для расчета дельты требуется знание волатильности. Обычно используется текущая подразумеваемая волатильность опциона. Однако на самом деле требуется использовать истинную волатильность акции. Она может не совпадать с подразумеваемой волатильностью опциона.

Мы продавали опционы колл с подразумеваемой волатильностью 50%. Однако при хеджировании рассчитывали дельту, основанную на волатильности акции 30%, 50% и 70%. Если бы мы использовали дельту, основанную на подразумеваемой волатильности опциона (50%), мы бы не достигли такого результата, и стандартное отклонение прибыли/убытка не равнялось бы $0.

В реальной жизни проблема заключается в том, что оценить истинную волатильность, с которой движется акция в данный момент времени, очень непросто. Историческая волатильность, которая представляет собой среднюю оценку волатильности за некоторый прошлый промежуток времени, служит неточной оценкой текущей волатильности.

Поэтому для расчета дельты трейдеры в большинстве случаев используют подразумеваемую волатильность опциона. Более опытные игроки применяют "эмпирическую дельту", рассчитанную на основе "эмпирической волатильности" - то есть их собственной оценки волатильности акции. В любом случае надо сказать, что хеджирование по дельте - даже если она рассчитана не совсем точно - приводит к тому, что стандартное отклонение финансового результата стратегии оказывается меньше, чем при альтернативных способах хеджирования. Следовательно, дельта-нейтральное хеджирование является все же самым предпочтительным способом хеджирования опционов, снижающим риск до минимально возможного уровня.

Заключение

Стоит отметить, что при тестировании не учитывалась комиссия за совершение сделок, которая может быть велика, особенно при использовании непрерывного (или близкого к непрерывному) хеджирования по дельте. Понятно, что это отрицательно отразится на конечном результате.

Также следует сказать, что в хо-де тестирований мы предполагали, что ожидаемая доходность акции равна 0%. Эта предпосылка является достаточно естественной, поскольку обычно трейдеры продают опционы именно в условиях бокового тренда. Однако при иной ожидаемой доходности акции положительной в случае бычьего рынка либо отрицательной в случае медвежьего - результаты будут иными. В данной статье этот момент не учитывался.

Наконец, несмотря на то, что в статье рассматривались продажа и хеджирование опциона колл, сделанные выводы справедливы также для покупки опциона колл, поскольку финансовый результат покупателя всегда в точности равен финансовому результату продавца, взятому со знаком минус. Также все выводы справедливы и для опционов пут - как коротких, так и длинных.

Читатель может самостоятельно проверить все изложенные в данной статье выводы, а также протестировать любые иные способы хеджирования с помощью программы на компакт-диске журнала, описание которой можно также найти на диске.

В завершение хочется добавить, что, возможно, кому-то удастся открыть новые способы хеджирования или обнаружить иные стороны этого крайне интересного вопроса.

Май 2003

Михаил Глухов

Литература:

1. Кевин Б. Коннолли. Покупка и продажа волатильности. - М.: ИК "Аналитика", 2001.