Торговля на Стохастике

Стохастический осциллятор является динамическим индикатором или индикатором изменения скорости цены, разработанный Джорджем Лэйном. Вычисляется он очень просто:

Стохастический осциллятор является динамическим индикатором или индикатором изменения скорости цены, разработанный Джорджем Лэйном. Вычисляется он очень просто:

K= [(C-L)/(H-L)]*100

Где:

K = Стохастический осциллятор

C = последняя цена закрытия

L = самая низкая цена за период n

H = самая высокая цена за период n

Дополнительно, согласно методике Лэйна требуется, чтобы K был сглажен дважды с помощью 3-периодной Скользящей средней. Следовательно, затем производятся два других вычисления:

SK = 3-периодная простая Скользящая средняя от K

SD = 3-периодная простая Скользящая средняя от SK

*Более подробно см. в одном из предыдущих выпусков журнала

Классическая интерпретация Стохастика может быть несколько усложненной. Основной метод состоит в том, чтобы покупать, когда SK находится выше SD, и продавать, когда SK перемещается ниже SD. Однако, Стохастический осциллятор использует вычисление за установленный период, из-за чего его движение может быть несколько неустойчивым, поскольку данные наиболее ранней даты выпадают из вычисления последующей даты. Из-за этой неустойчивости и возникновения ложных сигналов, использование Стохастического осциллятора для получения сигналов входа и выхода может приводить к большому количеству нерентабельных сделок. Чтобы компенсировать этот недостаток, сигналы покупки становятся более надежными, когда пересечение происходит в диапазоне 10-15%, а продажи - в диапазоне 85-90%.

К сожалению, многие методы использования Стохастического осциллятора могут привести к последовательным потерям через какое-то время. Некоторые аналитики рекомендуют сглаживать данные еще сильнее, или искать подтверждения соотношения перекупленности/перепроданности до продажи или покупки. Большинство вторичных фильтров типа индикаторов перекупленности/перепроданности ухудшают работу Стохастика за счет того, что в полной мере не используется основной тренд, так как возникают быстрые развороты при входе и выходе.

Техника торговли, основанная на К39

Исследование, опубликованное в "Энциклопедии технических рыночных индикаторов" показывает, что некоторые очень хорошие сигналы подавались несглаженным 39-периодным Стохастическим осциллятором (K = 39, никакой сигнальной линии). Сигнал покупки подается, когда K пересекает снизу вверх 50%-уровень и цена закрытия находится вышемаксимального закрытия предыдущей недели. Сигнал продажи подается, когда линия K пересекает сверху вниз 50%-уровень и цена закрытия находится ниже минимального закрытия предыдущей недели. Беря более длительный период, и не сглаживая при помощи 3-периодной Скользящей средней, аналитику может видеть Стохастический осциллятор.

Обратите внимание: Вы можете применять Стохастический осциллятор в графических программах, выбирая индикатор "Slow Stochastic" с параметрами 39 и 1.

На графике ниже для MSFT, мы видим, что 39-периодный Стохастик пересекает вверх 50%-уровень 14 июня, при цене примерно 72.00 $.

39-периодный Стохастик может эффективно использоваться на недельных, дневных и часовых графиках. Используя недельные данные за три года, мы видим, что 39-недельный Стохастик для MSFT не пересекал вниз 50%-уровень до конца февраля 2000г.

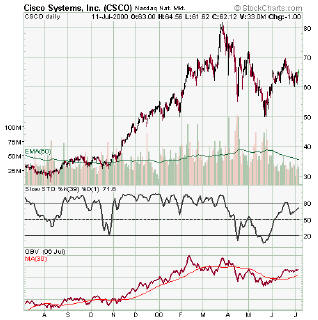

Быстрый разворот, который произошел у MSFT на следующий месяц, показывает необходимость получения подтверждения для сигналов. Если мы посмотрим на дневной график CSCO, то увидим, что 39-дневный Стохастик держался выше 50%-уровня с ноября 1999г., при цене в 35$ до начала апреля 2000г., когда цена была 65$ за акцию. Здесь мы снова видим ложное ралли в конце апреля.

Что же может быть использовано для подтверждения?

Подтверждение

Так как Стохастический осциллятор является индикатором ценовой динамики, необходимо соединить его с оценкой объема для подтверждения сигнала. На графике ниже, наряду с индикатором Равновесного объема (OBV) в качестве сигнальной линии была добавлена 30-дневная Скользящая средняя.

Обратите внимание, что было бычье пересечение Равновесного объема в начале ноября 1999г. и снова в начале июня 2000г. вскоре после того, как линия Стохастика продвинулась обратно выше 50%-уровня. Хотя Стохастик развернулся в апреле, пересечение Равновесного объема не произошло. Когда линия Стохастика снова переместилась выше 50%-уровня в начале июня, вскоре последовало подтверждение.

Всегда следует помнить, что все рыночные инструменты являются уникальными и в то время, как 39-периодный Стохастический осциллятор является полезным техническим индикатором, нужно приводить его в соответствие с вашим определенным рыночным инструментом. Например, большинство Технологических акций показало тенденцию следования сигналу входа вверх при пересечении Стохастиком 40%-уровня и продажи при пересечении Стохастиком вниз 60%-уровня. Однако, для подвижных рыночных инструментах наилучшее подтверждение обеспечивают вторая цена или чувствительный индикатор наряду с индикатором объема.

Скотт МакКормик

stockcharts.com