Линейная регрессия

Линейная регрессия является статистическим инструментом, используемым для прогнозирования будущих цен исходя из прошлых данных, и обычно применяется, чтобы определить, когда цены являются перегретыми. Используется метод наименьшего квадрата для построения «наиболее подходящей» прямой линии через ряд точек ценовых значений. Ценовыми точками, используемыми в качестве входных данных, может быть любое из следующих значений: открытие, закрытие, максимум, минимум, (максимум+минимум)/2, (максимум+минимум+закрытие)/3, (открытие+максимум+минимум+закрытие)/4, % изменения или (открытие+закрытие)/2. Эти данные могут быть предварительно произвольно сглажены перед построением наиболее подходящей линии. Если сглаживание не желательно, то просто выбирается период сглаживания равный 1.

Вычисление

Для того, чтобы определить лучшую линию, соответствующую ряду ценовых точек, используется метод наименьшего квадрата.

Стандартное отклонение вычисляется следующим образом:

- Суммируются квадраты разницы между ценой и линией Линейной регрессии.

- Порлученная сумма делится на число баров в диапазоне регрессионного ряда данных.

- Вычисляется квадратный корень от полученного результата, что дает стандартное отклонение.

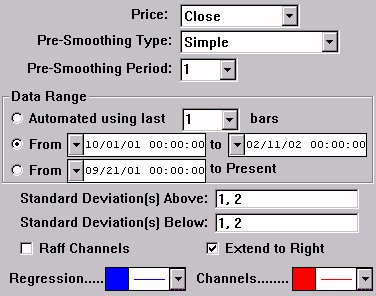

На иллюстрации выше представлен дневной график японских свечей «DKWD» (D&K Healthcare Resources). Синяя центральная линия представляет линию регрессии, полученную на основе параметров, выбранных ниже. Красные линии представляют каналы, полученные на основе стандартных отклонений, установленных в качестве примера ниже.

Применение в графических программах

Установка параметров

- Цена – задаются ценовые значения (открытие, закрытие …), которые используются в качестве входных данных при вычислении линии регрессии.

- Тип предварительного сглаживания - тип сглаживания (простой, экспоненциальный…), используемый для предварительного сглаживания данных перед выполнением регрессии.

- Период предварительного сглаживания - период сглаживания, используемый для предварительного сглаживания данных перед выполнением регрессии.

- Диапазон данных - эта группа установок содержит параметры, определяющие начало и конец анализа.

- Автоматическое использование последних X баров – эта опция служит для автоматического перемещения линии регрессии, всегда используя последние X баров.

- От dd/mm/yy hh:mm:ss до dd/mm/yy hh:mm:ss – эта опция позволяет пользователю определять конкретную точку начала и точку окончания периода времени.

- От dd/mm/yy hh:mm:ss до Present – эта опция позволяет автоматически перемещать линию регрессии, всегда начиная с определенного фиксированного стартового бара и всегда заканчивать на самом последнем баре. Диапазон данных будет расширяться, поскольку расширяется временной период.

- Стандартное отклонение вверх - число стандартных отклонений выше линии регрессии, чтобы провести параллельную линию канала (в случае 0 – линия отсутствует). Вы можете задать несколько уровней канала в этом параметре, просто отделяя значения запятой (например, 1, 1.5, 2).

- Стандартное отклонение вниз - число стандартных отклонений ниже линии регрессии, чтобы провести параллельную линию канала (при 0 – линия не проводится). Здесь вы также можете задать несколько уровней канала, просто отделяя значения запятой (например, 1, 1.5, 2).

- Каналы Раффа - разработанный Гильбертом Раффом, этот метод находит максимальное расстояние между любой ценой закрытия и линией регрессии. Это расстояние затем используется как основа для каналов. Каналы проведены параллельно линии регрессии, выше и ниже линии на расстоянии равном максимальному вычисленному расстоянию. Верхний канал, затем используется в качестве сопротивления, а нижний в качестве поддержки.

- Продолжить вправо – данная опция позволяет продолжать линию регрессии (и линии канала, если применимо) вправо от графика.

- Цвет регрессии – задает цвет и стиль линии регрессии на графике.

- Цвет канала – задает цвет и стиль линии канала на графике.

Описание параметров

Существует несколько вариантов для выбора диапазона цен, которые будут включены в анализ регрессии (Диапазон данных). Первая опция «Автоматическое использование последних X баров», позволяет автоматически перемещать линию регрессии, всегда использовать самые последние X баров. Вторая опция «отdd/mm/yy hh:mm:ss доdd/mm/yy hh:mm:ss», позволяет пользователю определять конкретную начальную и конечную точку используемого промежутка времени. Третья опция «отdd/mm/yy hh:mm:ss до настоящего момента» является другой возможностью автоматического перемещения линии регрессии, всегда начинающейся в определенном установленном стартовом баре, и всегда заканчивающейся в самом последнем баре. Диапазон используемых данных будет расширяться, поскольку расширяется промежуток времени.

Некоторые программные продукты позволяют строить Линейную регрессии вручную, для этого в наборе инструментов просто нажимается соответствующая иконка (например ![]() ) и активируется инструмент построения Линейной регрессии. Далее курсором мыши отмечается точка на графике, с которой необходимо начать линию регрессиии вручную проводится линия между двумя интересующими точками. Одновременно с линией регрессии могут проводиться прямые линии полос, параллельные линии регрессии. Полосы проводятся на указанном пользователем расстоянии выше и ниже линии регрессии. Расстояние определено пользователем как число стандартных отклонений от линии регрессии. При этом пользователь не ограничен построением только одной линии канала выше и ниже линии Линейной регрессии, так как можно задать несколько уровней, просто перечислив их через запятую. Например, можно задать:

) и активируется инструмент построения Линейной регрессии. Далее курсором мыши отмечается точка на графике, с которой необходимо начать линию регрессиии вручную проводится линия между двумя интересующими точками. Одновременно с линией регрессии могут проводиться прямые линии полос, параллельные линии регрессии. Полосы проводятся на указанном пользователем расстоянии выше и ниже линии регрессии. Расстояние определено пользователем как число стандартных отклонений от линии регрессии. При этом пользователь не ограничен построением только одной линии канала выше и ниже линии Линейной регрессии, так как можно задать несколько уровней, просто перечислив их через запятую. Например, можно задать:

Стандартное отклонение вверх: 1, 1.5, 2

Стандартное отклонение вниз: 1, 1.5, 2

В этом случае будут построены три канала на 1, 1.5, и 2 стандартных отклонения от линии регрессии соответственно. Значение стандартного отклонения вычисляется с использованием того же самого диапазона данных, который используется в определении линии регрессии (Диапазон данных). Значения, указанные в параметрах являются множителями этого значения стандартного отклонения, используемые для вычисления расстояния каналов от линии регрессии.

Если отмечена опция Каналы Раффа, будет использоваться другой метод для вычисления полос. Разработанный Гильбертом Раффом, этот метод находит максимальное расстояние между любой ценой закрытия и линией регрессии. Это расстояние затем используется как основа для каналов. Каналы проводятся параллельно линии регрессии, выше и ниже ее на расстоянии равном максимальному вычисленному расстоянию. Верхний канал, затем используется в качестве сопротивления, в то время как нижний канал используется как поддержка. Здесь также можно задать несколько уровней через запятую. Уровни будут использоваться как множители стандартного канала Раффа. Чтобы просто провести стандартный канал Раффа, определите множитель в 1 для верхнего, и для нижнего канала.

Линейная регрессия может быть произвольно продлена вправо, используя опцию «Продление линии по настоящий момент». Это позволяет проектировать линию до правого края графика. Начальные и конечные точки трендовой линии отчетливо видны как маленькие точки на линии. Эти точки можно перетянуть к новому положению на ценовом графике. Когда происходит перенос, повторно вычисляется регрессия, и проводится новая линия регрессии с учетом нового диапазона данных. Если используется диапазон данных с применением опции «отdd/mm/yy hh:mm:ss по настоящий момент (Present)», то можно перенести только начальную точку к новому фиксированному местоположению. Начальная точка тогда останется фиксированной, в то время как конечная точка скорректируется к самому последнему бару.

Следующие приближения предлагают несколько правил для использования установок стандартного отклонения:

- Плюс или минус одно стандартное отклонение охватывает 68.3% всех ожидаемых результатов (ценовых движений)

- Плюс или минус два стандартных отклонения охватывает 95.4% всех ожидаемых результатов (ценовых движений)

- Плюс или минус три стандартных отклонения охватывает 99.7% всех ожидаемых результатов (ценовых движений)

Например, движение цены более 2 стандартных отклонений выше или ниже линии регрессии является достаточно редким случаем (менее 5% вероятности). Такие движения обычно рассматриваются как состояние перекупленности или перепроданности.

Стратегии использования

Для того, чтобы лучше понять практическое применение Линейной регрессии, ниже приводятся комментарии действующих тредеров, которые использует данный инструмент в своей повседневной практике.

Трейдер Джон Меер

Будучи профессиональным трейдером, я стараюсь упростить свои графики и использовать только те индикаторы, которые являются простыми и имеют смысл. Каналы Линейной регрессии лучше всего подходят для этого. Если вы являетесь продвинутым трейдером на рынке опционов, то вы знаете о стандартном отклонении.

Я применяю индикатор, основываясь на «Автоматическом использовании последних 100 баров». На графиках с более длительным периодом (более 65 минут) я имею три канала регрессии с расстояниями в 2, 3 и 4 стандартных отклонения (выделенных различным цветом). Если возникают ажиотажные покупки или панические продажи, то цена может добраться до области в 5 стандартных отклонений, поэтому будьте осторожны прежде, чем автоматически идти против движения от уровня в 2 стандартных отклонения. Если есть сомнения, переключитесь на более крупный временной формат.

В спокойные дни, когда торговля осуществляется в узком ценовом диапазоне, я делаю установку в 1.2 стандартных отклонения и торгую на 3-минутных графиках - это обычно дает минимум десять сделок в течение дня с получением, по крайней мере, какой-то небольшой прибыли с каждой сделки.

Также я смотрю местонахождение цены на расстояние определенного стандартного отклонения в разных временных форматах. Данный подход дает мне превосходные возможности (например: когда растущая акция находится на расстоянии в 3 стандартных отклонения на недельном графике – это является золотой возможностью для продажи - в то время как большинство трейдеров все еще продолжают покупать).

Каналы Линейной регрессии, конечно же, не являются каким-то чудотворным индикатором, но с хорошим пониманием того, как он работает, и с надлежащим его использованием, он может помочь трейдеру находиться на правильной стороне рынка!

Трейдер Дэн Кларк

Я использую 6 автоматических каналов Линейной регрессии на своих дневных и внутри-дневных графиках (все временные форматы). Фактически это две линии Линейной регрессии с различным количеством используемых баров и периодом предварительного сглаживания. Первая использует последние 55 баров (период предварительного сглаживания 3), а вторая использует последние 233 бара (период предварительного сглаживания 13). Все используют метод наименьшего квадрата от цены закрытия. Итак, одна регрессия из 55 баров и одна из 233 баров, каждая с каналами в 1, 2 и 3 стандартных отклонения (общее количество 6).

Каналы Линейной регрессии очень хорошо служат для определения точек перекупленности и перепроданности и прорывов. Обратите внимание на поведение «EMLX» 14 февраля, когда она нарушила своим минимумом 1-й канал стандартного отклонения. 15 февраля максимум дня возвратился и коснулся той же самой линии канала, и оттуда произошло снижение. 20 февраля, дневной минимум приблизился к 3-му каналу стандартного отклонения и оттолкнулся вверх. Обратите внимание на розовую линию – 200-дневную EMA, которая обеспечивает дополнительную поддержку.

Другая причина, по которой я предпочитаю каналы Линейной регрессии состоит в том, что они помогают мне отвлечься от традиционных горизонтальных и вертикальных осей, и помогают мне определять направление тренда. Например, в случае с «EMLX», хотя мы имеем прекрасную формацию «двойное дно», мне кажется, что прорыв 1-го канала стандартного отклонения будет хорошей возможностью для торговли в короткую сторону.

Трейдер Майкл Уолкер

Я использую Линейную регрессию в сочетании с полосами Боллинджера (оба индикатора в 2 стандартных отклонения), чтобы идентифицировать вершины и основания.

50 баров автоматического 1 периода предварительного сглаживания на 2 минутном графике S&P 500. Когда цена, полосы Боллинджера и каналы регрессии встречаются все вместе на вершине или в основании графика и цена, в соответствии с осцилляторами, находится в состоянии перекупленности или перепроданности (если только это не трендовый день), то пришло время продавать или покупать.